国企改革又被推到了风口。7月14日,国务院国资委就年上半年国有企业改革进展情况召开了媒体通气会。会上,国资委对外表示,国企改革试点工作已经全面铺开,集团层面的重组步伐不断加快。《金融投资报》记者采访的分析人士认为,在此背景下,钢铁、煤炭、房地产以及建筑建材等板块有望率先分享国企改革红利,相关个股值得投资者逢低 钢铁板块:

7家公司试点在即低估值转型股有戏

钢铁行业是供给侧结构性改革和央企改革的重点行业之一。7月14日国务院国资委在年上半年国有企业改革进展情况媒体通气会上表示,将在神华集团、宝钢、武钢等7家央企开展国有资本投资公司试点。《金融投资报》记者注意到,年3月以来,钢材价格迎来阶段性上涨行情,后逐步震荡回调,该轮上涨行情带动二季度钢企盈利改善。目前,上市钢企酒钢宏兴和鞍钢股份已发布半年度业绩预告,实现扭亏。但值得 针对钢铁行业的产能过剩局面,长江证券认为国企改革将是大势所趋。在历经几十年高速增长、如今发展面临困境之际,包括合并、去产能、国有资本投资公司试点等在内的钢铁行业改革是大势所趋,

在国企改革的推进中,相关上市公司将明显受益。长江证券认为,国企改革试点于板块行情更多是锦上添花之笔,个股预期较为一致,低估值、转型预期的首钢股份、宝钢股份、武钢股份、新兴铸管、鞍钢股份、河钢股份,地处国企改革先锋地区的马钢股份等,仍是板块内主要受益标的。除此之外,在本轮板块轮动行情中,低估值、具有业绩安全垫的方大特钢、大冶特钢,受益于镍涨价的太钢不锈也值得 潜力股精选

首钢股份()

优质资产注入可期

首钢股份主要以冷轧薄板和热轧为主,下游广泛应用于汽车制造、机械等领域。在一季度亏损约8.41亿情形下,公司上半年仍能实现微利,主要原因在于行情回暖与京唐并表。

长江证券认为,公司优质资产注入持续可期,平台价值或进一步凸显。虽然去年首钢集团优质资产京唐钢铁已经注入公司,但未来仍然不排除集团其他资产再次注入的可能性,主要原因在于目前集团资产证券化率仍然偏低,并且公司是集团境内唯一的上市平台。未来随着国企改革的不断推进,公司的上市平台价值或将进一步凸显。

马钢股份()

业绩有望持续改善

马钢股份拥有全球最大的火车车轮轮箍生产线,并已成为国内动车轮研发重要生产基地。公司前年收购法国瓦顿公司,以提升高铁车轮技术并拓展海外市场,而去年则继续斥资收购主营精加工和装配火车轮轴的马晋公司50%股权,意图十分明显,强势延伸公司业务至火车轮产业链,顺势进入轨道交通制造装备领域。另一方面,公司旗下平台马钢现货中心,现月均有3万吨销售量,马钢现货中心或许会成为公司未来销售方式的一大亮点。

中泰证券表示,公司作为华东地区的大型钢铁生产企业,根据公司年计划粗钢产量近万吨,在下半年行业盈利趋势总体呈现向好背景下,公司业绩有望获得持续改善。

房产板块:

积极因素不断显现打开外延增长空间

房地产板块被认为是在国企改革主题再引资金兴趣的背景下颇值得 国金证券分析师胡华如认为,预计下半年国企改革和供给侧结构性改革不断发酵,保利集团作为新晋国有资本投资公司试点,打开了龙头公司外延增长的空间,而行业数据表现符合市场预期,积极因素不断显现。再考虑到市场轮动和地产板块的低仓位低估值现状,调高行业投资评级至买入。建议超配地产,推荐保利地产、华侨城、招商蛇口、南国置业、中粮地产、陆家嘴、世联行、华发股份等。

潜力股精选

中房地产()

市值小想象空间大

50亿小市值地产、存在资产注入可能性被认为是中房地产的投资亮点。安信证券分析师陈天诚认为,公司定增方案落地,中交系地产平台整合序幕开启,公司资产和资源禀赋大幅增长,同时受益于短期地产复苏,其一季度销售大幅提升,全年结算收入有望再上台阶。

中房地产作为具备国资改革禀赋的小市值稀有地产标的,集团资源整合深化带来的催化有望持续不断。

招商蛇口()

地产资源整合可期

平安证券分析师王琳表示,随着央企整合做大规模,作为整合方,龙头房企有望通过整合和并购,补充土地资源,并促进行业集中度进一步提升。类比保利地产,招商蛇口作为招商局集团旗下唯一地产上市平台,未来有望受益央企整合带来的地产资源整合。

公司短期受益深圳房价上涨和楼市回升,-年完成业绩高增长承诺概率高;中长期随着前海建设开发提速,未来3-5年高增长有望延续。同时,公司太子湾邮轮母港有望在年底开业,新业务拓展亦值得期待。

建筑建材:

两大改革思路明确重点 建筑建材也在此次国企改革加速背景下再获看好。《金融投资报》记者注意到,其中落实董事会职权试点在中国节能、中国建材、新兴际华集团中进一步深化;中央企业兼并重组试点,选择中国建材和中材集团、中远集团和中国海运、中电投集团和国家核电等3对重组企业。

申万宏源分析师孟烨勇建议 广发证券分析师唐笑维持下半年国企改革预计超预期的判断。“本轮地方国企有望成为国企改革主角,建筑国有企业尤其是上海建工、隧道股份、葛洲坝等公司相对指数表现可能更加强势。”唐笑建议沿三条线选择个股:一是寻找行业中确定性景气向上的公司,如北方国际。二是财务报表存在扩张空间、诉求强烈的公司,如龙元建设、瑞和股份、宁波建工等。三是未来存在向上催化剂,估值存在上升空间的公司,如江河集团、铁汉生态、洪涛股份、雅百特、富煌钢构等。

潜力股精选

中国铁建()

盈利能力提升在望

中国铁建是中国乃至全球最具实力、最具规模的特大型综合建设集团之一。公司业务涵盖工程承包、勘察设计咨询、工业制造、房地产开发、物流与物资贸易等,具有科研、规划、勘察、设计、施工、监理、维护、运营和投融资等完善的行业产业链。

东吴证券分析黄海方表示,公司大举发行公司债,盈利能力将大幅提升。

隧道股份()

业内龙头改革提速

安信证券分析师夏天认为,隧道股份的公司股份划转上海国资流动平台,标志着公司国企改革进一步提速。

公司是最老牌的上市建筑企业,后续有望在股权激励、引入战略投资者等方面破题。城市轨交与地下管廊是目前最具潜力的基建子领域。作为全国地下工程龙头企业,轨交及管廊投资的高景气度将为公司带来充足业务。

煤炭板块:

供需形势已经转变产业集中度将提升

煤炭行业一直贴着产能过剩的标签。在去产能的政策推动下,年我国原煤总产能达57亿吨、产量仅为37.5亿吨、产能利用率65.8%创十年来新低。今年2月,国务院提出用3-5年煤炭行业再退出产能5亿吨左右、减量重组5亿吨左右的要求。《金融投资报》记者发现,受益于供给收缩,煤炭开始出现反弹,上半年动力煤价格均价元,同比下降14.88%,但是二季度均价元/吨,环比一季度涨幅3.38%,煤价结束下探,反弹趋势明显。

7月14日的国务院国资委国有企业改革情况通报会上,选择神华集团等7家企业开展国有资本投资公司试点。申万宏源证券认为,神华集团此次被定位为国资投资公司,主要工作是通过开展投资融资、产业培育和资本整合等,投资和发展侧重于国民经济的重要行业、关键领域、战略性新兴产业和优势支柱性产业。神华集团的改制将有助于我国煤炭板块的产业整合,国内产业集中度将得到显著提升。

煤炭行业一直以来备受政策扶持,7月8日,国资委会议就曾指出,涉煤16家央企中并不以煤炭为主业的公司将退出煤炭行业。如果顺利剥离,涉煤央企数量将大幅减少,产业集中度提升。

申万宏源十分看好煤炭行业的发展,其认为国企改革将会加速供给侧结构性改革,行业供需形势已经开始发生根本性转变。重点推荐阳泉煤业、潞安环能、冀中能源、西山煤电、陕西煤业。

潜力股精选

阳泉煤业()

一季度已成功扭亏

阳泉煤业拥有较丰富的煤炭资源储备,且其中大部分为稀缺煤种无烟煤。经过多年来和下游采购方的长期合作,公司销售下游客户基本全部为老客户,销售量较为稳定,价格也未受到恶性打压,年回款率在90%以上,坏账较少。今年二季度公司实现毛利4.79亿元,相较上年四季度下降4.79亿元,降幅50%。但受益于费用控制较好以及资产减值损失环比下降等因素,今年一季度实现归属净利润0.11亿元,环比上升1.95亿元,成功扭亏。

中信建投证券认为,从中期来看,煤矿减产、停产政策将在未来一段时间导致煤炭供给持续偏紧,并且随着行业供给侧结构性改革政策的持续推进,公司仍将继续持续受益。

冀中能源()

估值业绩有望提升

冀中能源为河北地区焦煤龙头企业,在当前煤-焦-钢产业链价格逐渐趋稳上涨的背景下将受益明显,预计焦煤价格的反弹在短期内仍将持续。目前公司已上报淘汰产能计划万吨,但其中实际在产矿井并不多,预计对公司实际完成产量影响不大。公司一季度实现营业收入26.80亿元,同比减少25.38%;实现归属母公司净利润0.04亿元,同比减少16.11%。

中信建投证券认为,随着煤炭行业的触底回暖、行业供给侧改革的持续推进以及集团优质资产的注入,业绩富有高弹性的冀中能源有望迎来估值业绩双提升。

金股池

首钢股份()马钢股份()阳泉煤业()冀中能源()中房地产()招商蛇口()中国铁建()隧道股份()

延伸阅读:

业绩增长望超%引 据悉,生物医药行业“十三五”规划已基本制定完成,按照相关工作流程,这一规划将在今年下半年正式出台。根据规划,“十三五”期间我国生物医药产业将重点发展重大疾病化学药物、生物技术药物、新疫苗、新型细胞治疗制剂等多个创新药物品类,同时发展生物3D打印技术等重大医疗技术。

对此,分析人士表示,医药行业整体增速在未来一段时间可能处于较低阶段,可积极寻找有政策支持且成长性高的细分领域的投资机会。

从市场表现来看,疫苗、创新药等细分领域部分龙头股近期有所异动,疫苗类龙头股天坛生物、智飞生物月内涨幅均在15%左右,分别为:16.98%、14.80%。而在创新药研发领域具有技术优势的恒瑞医药月内涨幅也达到6.33%。

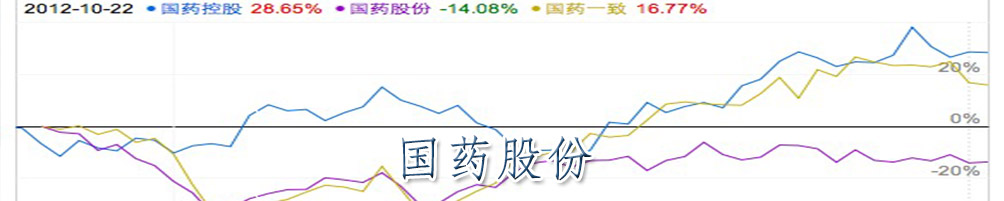

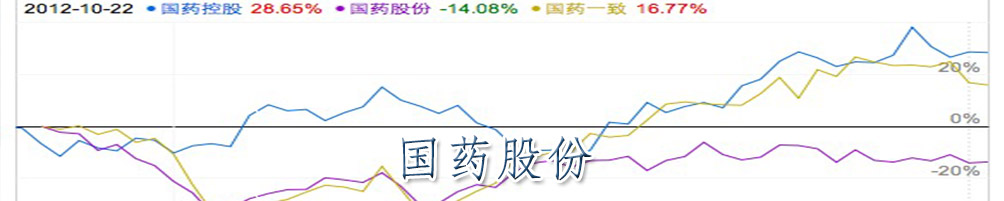

而从估值角度看,太极集团、吉林敖东、宜华健康、上海医药、复星医药、华润三九、ST春天、华润双鹤、信立泰、东阿阿胶、仁和药业、国药股份和中国医药等个股最新动态市盈率均在25倍以下,分别为:6.82倍、9.60倍、14.51倍、16.91倍、18.85倍、21.02倍、21.16倍、22.28倍、22.34倍、23.04倍、24.13倍、24.93倍和24.94倍。

随着医药生物板块估值的回落,部分龙头股受到了机构的集中推荐,据《证券日报》市场研究中心统计数据显示,华兰生物、恒瑞医药两只个股近30日内均获得5家机构给予“买入”评级,另外,九强生物、恩华药业、红日药业、东诚药业、翰宇药业、东阿阿胶、爱尔眼科和华东医药等个股近30日内也获得4家机构给予“买入”评级。

值得一提的是,截至昨日,已有4只医药生物类股披露中期财报,其中,佛慈制药、浙江震元净利润均出现不同程度地增长,分别为:58.34%、.24%;而华仁药业、沃华医药净利润出现不同程度下降;而从中期业绩预告来看,除上述4只个股外,还有只医药生物股披露了中期业绩预告,其中预喜数量达到只,具体包括预增35只、略增46只、扭亏4只、续盈15只,而从预计净利润同比增幅来看,宜华健康、广誉远、通化金马、紫鑫药业、华神集团、九芝堂、理邦仪器、宝莱特、国农科技、福安药业、莱美药业和永安药业等12只个股净利润同比增幅均在%以上(含%),分别为:.80%、.00%、5.35%、.27%、.65%、.54%、.00%、.00%、.97%、.72%、.24%和.00%。

对此,兴业证券表示,医药板块大部分公司中期业绩能够达到预期,医药行业上市公司的整体增速也有望好于其他消费品板块。考虑到年初以来医药板块的走势较弱,估值溢价率不高、且短期内政策风险不大,医药板块中报行情可期。在品种选择上,建议