这个周末依旧大事不断,大家最关心的还是A股怎么走?上周,大消费股连续杀跌,周五晚上美股开盘大跌,接着V字反转。

而这个周末,证监会副主席方星海表示我国股市“牛短熊长”正在消失,外资入市还有很大潜力。

来看看周末都有哪些影响A股开盘的大事,而券商分析师们又有哪些最新研判。

周末大事一览

1、一行两会最新发声,中国股市“牛短熊长”正在消失,外资入市还有很大潜力

9月6日,中国国际金融年度论坛在京召开。央行副行长陈雨露、银保监会副主席周亮、证监会副主席方星海出席致辞。

方星海表示,对外开放有力促进了资本市场运行质量的提升,价值投资理念更加巩固,投资行为更加理性,市场估值更加合理,长期困扰我国股市的所谓“牛短熊长”,也就是脉冲式的市场正在消失,更加理性的市场为IPO常态化发行和投资者保护提供了基础。

截至今年9月3日,境外投资者通过沪深港通持有我国股市的股票市值2.01万亿元,在A股流通市值的比重是3.28%,如果加上QFII和RQFII的持股,所有外资持有我国流通股市值的比重是4.69%。方星海表示,与日韩等股票市场中,外资持股占比超30%以上相比,我国资本市场中外资持股占比还是很小,对外开放引入境外资金进入我国股票市场还有很大的潜力。

2、银保监会副主席周亮:将引导理财、保险资金等各类中长期资金进入资本市场

今日举行的中国国际金融年度论坛上,银保监会副主席周亮表示,银保监会将培育非银行金融机构特色优势,把发展直接融资放在更加突出的位置,大力发展养老保险第三支柱有序进行,引导理财、保险资金等各类中长期资金进入资本市场。

3、美的回应董事长减持两千万股套现13亿:个人资产配置需要

9月6日,美的集团回应董事长兼总裁方洪波近日的减持行为称,“因方总个人资产配置需要,且是首次减持。”美的集团同时强调,公司未来三季度基本面继续向好,预计单季收入将实现强势增长。9月2日,深交所网站信息显示:美的集团董事长兼总裁方洪波出现在减持董、监、高减持名单中,减持万股。这也意味着,方洪波这次套现了逾13亿元现金。

4、中芯国际:任何关于“中芯国际涉军”的报道均为不实新闻

美国时间9月4日,据路透社等媒体报道,美国政府有关部门正在考虑将中国大陆最大的芯片制造商中芯国际(SMIC)列入贸易黑名单。中芯国际发布声明称,公司严格遵守相关国家和地区的法律法规,并在此基础上一直合法依规经营;且与多个美国及国际知名的半导体设备供货商,建立多年良好的合作关系,美国商务部多年来针对中芯国际进口采购的设备,也已经核发多件重要的出口许可。任何关于“中芯国际涉军”的报道均为不实新闻,我们对此感到震惊和不解。中芯国际愿以诚恳、开放、透明的态度,与美国各相关政府部门沟通交流,以化解可能的歧见和误解。

5、国产新冠灭活疫苗实物首次亮相服贸会

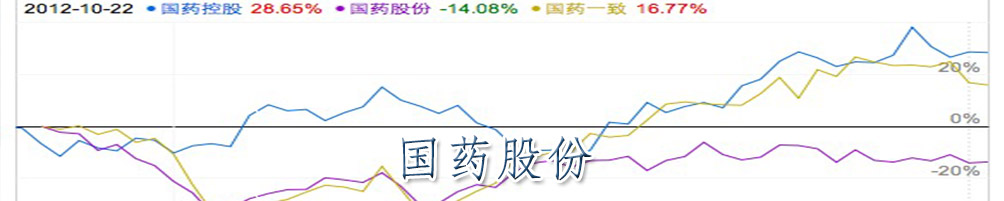

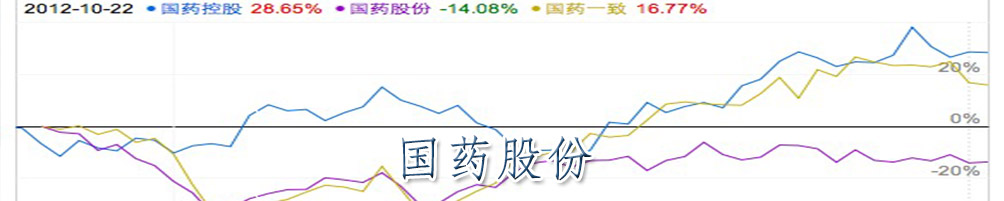

在年中国国际服务贸易交易会上,受邀在公共卫生防疫专题展区参展的国药集团中国生物,拿出承研的两款新冠灭活疫苗以主咖身份首次惊艳亮相,引来全场 短期承压,中期震荡格局不改。9月15日为华为被美国“断供”及TikTok达成协议的期限,中美风险事件的高峰将近,使市场风险偏好短期难以提升。美股震荡加剧对A股及北上资金均具有一定的负面影响,但考虑到美股下跌空间有限,及国内经济复苏的优势,美股冲击影响可控。震荡格局,盈利端支撑A股难以跌破震荡区间下沿,但考虑到A股当前的估值及结构特征,向上突破区间上沿难度也较大。 震荡抱周期:流动性让位于信用下的上策。从驱动因素看,周期板块绝对收益行情起于7月中下旬,当时市场低风险特征是核心,分子端修复仍在左侧。8月以来,低风险偏好下周期震荡,消费和成长下跌。但半年报中消费和成长更超预期,结合极致的估值分化,可见消费/成长分子端定价更充分。因此,未来关键在分母的利率和信用环境。目前流动性已经收紧,信用是周期具备抵抗性的关键。往后看,如果分子和信用超预期(顺周期),利好周期;如果流动性超预期,资产价格升值压缩未来潜在回报,更利好消费。在“平均通胀目标”之后,美阶段宽松预期顶点到达,全球总龙头流动性难超预期,周期更优。 逢跌加科技:政策预期+盈利周期对冲外部风险。短期内风险偏好下行压制科技板块,但打造“内循环”下,市场预期将逐渐转向政策足以对冲科技板块面临的外部冲击,使科技的预期底有望提前出现。盈利方面,科技板块Q2增速领先,盈利相对优势有望延续至Q3。着眼中期,盈利周期向上使科技板块向上空间显著。市场对科技的担忧主要在估值与交易拥挤度,我们认为当前科技总体估值不贵,机构也仍有一定加仓空间。科技赛道间差别较大,从盈利与估值匹配性及盈利修复顺序看,当前科技中新能源消费电子云计算IDC半导体。 资金格局:风险偏好降,风雨中抱紧顺周期。近两周,市场呈现再度降温三特征:成交换手下降/主题投资弱化/盈利“利好兑现”频现。核心在于宽松预期不再,中美关系是否边际恶化的风险短期无法证实或证伪,投资者心中的(风险评价/风险偏好)无法有效降低。我们认为,以上的因素同样是当前中美利差扩大+人民币强势背景下外资大幅净买入债券却卖出A股的核心原因,资本流入的回暖需待风险因素的边际缓和。在结构上,短期低风险特征的顺周期股票投资逻辑仍占优,动态来看,两融杠杆与北上的配置结构也在持续向顺周期切换。 行业配置:银行/建材/机械/家电/汽车/新能源。 3、中金:盘整蓄势可能会继续

与上周美股尤其是科技股短线大幅回调类似,A股的部分年初至今领涨的消费、医药及科技个股出现了较为明显的股价波动,对整体A股投资者的风险偏好也造成一定影响。

我们下半年的配置策略强调“新经济”依然是主线,但“新老更加均衡”,原因在于部分新经济板块估值已经不低、仓位也不低,短线吸引力有所下降。我们在七月中旬市场短期过热后提示市场“行稳方能致远”,A股市场在此前经历了连续上涨后可能会经历一段“盘整蓄势”的时期,目前这种情况可能会继续。

中期来看,国内复工复产继续深化、政策预期平稳、外围疫情再次带来深度影响的可能性较小,对市场中期走势不宜悲观。

操作上,基本面风格仍是主线,要兼顾盈利与估值,短期